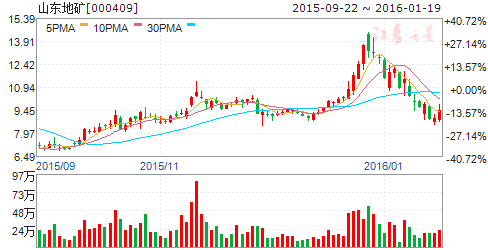

山东地矿资金饥渴难消 今年拟举债逾30亿

发表时间:2016/1/20 浏览次数:3301

据悉,山东地矿第八届董事会2016年第一次临时会议于15日召开。在此次会议上,经投票表决通过了数个决议,并决定在2月2日召开公司2016年第一次临时股东大会。

值得注意的是,山东地矿2016年或新增互保额度20.10亿元,占公司2014年度经审计净资产的158.61%。此外,根据其生产经营计划和资金需求计划,今年还拟通过多种方式举债逾30亿元。

发债与贷款并行

据了解,为了优化债务结构,降低财务成本,山东地矿拟申请注册发行超短期融资券,以拓宽融资渠道。根据发行方案,本次拟注册发行规模为不超过人民币15亿元,发行期限为不超过270天,可分期发行。募集资金主要用于补充流动资金,偿还 银行 贷款。山东地矿将根据实际资金需求与市场 利率情况,在 中国银行 间市场交易商协会下发的《接受注册通知书》后规定的注册有效期内择机发行。

在15日的临时会议上,山东地矿还审议通过了《关于公司为子公司及子公司之间互相担保的议案》。据其称,公司依据2016年度整体经营计划及子公司业务发展规划,在审核各子公司资金需求及融资安排的基础上,经综合平衡后,申请公司为子公司及子公司之间2016年互相担保额度为20.10亿元,占公司最近一期(2014年12月31日)经审计净资产的158.61%。

导报记者查询获悉,截至目前,山东地矿实际发生的担保总额为4.78亿元,均为对内担保。其中,1.70亿元系公司为全资子公司山东鲁地矿业投资有限公司(下称“鲁地投资”)提供的担保,1.50亿元系公司为淮北徐楼矿业有限公司提供的担保,6000万元系公司全资子公司鲁地投资为芜湖太平矿业有限责任公司提供的担保,9800万元系公司为子公司山东地矿慧通特种轮胎有限公司提供的担保。上述担保总额占公司最近一期(2014年12月31日)经审计净资产的37.72%。

此外,根据公司2016年度生产经营计划和资金需求计划,山东地矿及子公司拟向各类金融机构和其他机构申请给予公司及子公司贷款额度总计约为20亿元。导报记者注意到,上述授信额度是各类金融机构和其他机构根据对公司的评估情况而作出的最高限额。

负债率快速攀升

一边寻求债券募资15亿元,一边寻求20亿元的最高贷款额度,山东地矿的资金需求可谓迫切。”一位不愿具名的投行人士对导报记者说,此前该公司的大规模投资行为,如今也引发了大规模举债的效应。事实上,就在前不久,近期频繁对外投资的山东地矿已开始举债募资。山东地矿在去年11月13日晚间公告称,公司董事会同时审议通过了公开发行公司债和非公开发行公司债的议案,两项债券发行规模上限分别为5亿元和8亿元,期限均不超过4年,募集资金用途为偿还金融机构借款或补充公司营运资金。

据悉,因铁精粉价格持续低迷,以铁矿石采选为主业的山东地矿2014年至今主业持续不振,公司在2015年二季度以来加大对外投资力度,试图寻求新的利润增长点。梳理 公司公告可发现,山东地矿利用借壳上市时注入的鲁地投资,在过去一段时间进行至少6笔较大规模投资。比如在去年7月16日,鲁地投资通过签署《委托管理协议》,受托管理泰德新能源80%股权,鲁地投资向泰德新能源提供资金9200万元;同年8月6日,鲁地投资与山东慧通轮胎有限公司共同出资3亿元成立山东地矿慧通特种轮胎有限公司,其中鲁地投资以现金方式出资2.1亿元。

大手笔的投资快速扭转了公司业绩亏损局面。2015年三季报显示,在铁矿业行业持续低迷的情况,公司当季实现净利润6339.98万元,在前两个季度亏损4728.32万元的情况下实现盈利。考虑到铁矿石主业本身难有起色,公司盈利应主要来自于非矿项目投资。但是,在大规模投资的同时,公司大规模举债带动资产负债率快速攀升。公司2015年三季报显示,截至报告期末,公司资产负债率超过70%,负债总额达到34.53亿元,其中流动负债高达27.06亿元,而同期流动资产仅为15.39亿元。流动负债快速膨胀主要是因为公司大规模举债,其中短期借款从报告期初的6亿元猛增10亿元达到16.42亿元,其他应付款从报告期初的3.39亿元增加到6.74亿元。

|